Busque, compare y si encuentra una hipoteca mejor, cómprela

Como en todos los sectores de la economía las ofertas de hipotecas que se pueden encontrar online no te las puedes encontrar en ninguna oficina. Ya te puedes patear cientos de oficinas, hablar con miles de directores, que nada de nada, lo mejor de lo mejor está en Internet.

Todas las entidades están enfocadas en ganar cuota de mercado online porque saben de la importancia de este mercado en el presente y, sobre todo, en el futuro, ya que cada vez hay más gente que no pisa las entidades financieras, realizando todas las gestiones online y a través de los cajeros automáticos.

Esto supondrá un importante ahorro de costes en personal para el futuro para las entidades financieras, por lo que no están dudando en invertir en publicidad y marketing para promocionar todos sus servicios online, en detrimento de sus servicios tradicionales.

Por ello si te encuentras buscando hipoteca para tu próxima vivienda, no lo dudes, busca en Internet, porque allí encontrarás los mejores diferenciales y las mejores condiciones para tu préstamo, superando con creces cualquier oferta de cualquier entidad.

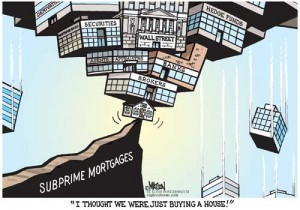

Sin embargo, no es oro todo lo que reluce, y las entidades financieras se tienen que cubrir de alguna forma ante la reducción de márgenes de beneficio que sufren al ofertar diferenciales más bajos en sus hipotecas, y ¿cómo lo hacen? Endureciendo los requisitos.

Como lo que van a ganar con cada hipoteca es menos, no se pueden permitir impagados, por lo que el nivel de ingresos que exigen a la hora de contratar una hipoteca online es mucho mayor que el que te puedes encontrar en la oficina, además de otros requisitos diversos, como, por ejemplo, tiempo de permanencia en la empresa.

Por ello no todo el mundo puede acceder a estas hipotecas “chollo” que aparecen online y quedan condenados a sufrir diferenciales más altos y condiciones más restrictivas. No obstante, siempre es recomendable intentarlo online porque la competencia está siendo feroz, y los bancos están como locos para ganar cuota de mercado.

Y hay dos formas de ganar cuota de mercado: captar nuevos clientes o robárselos a tu competencia. Así que si ya tienes una hipoteca con una entidad, puede que éste sea el momento para indagar que otra entidad puede estar interesada en ofrecerte una mejor oferta.