Cláusula Suelo: Nulidad y Restitución en el Derecho Civil Español

La cláusula suelo ha sido uno de los temas más controvertidos en el ámbito del derecho hipotecario en España. Esta cláusula, que limita el descenso de los intereses en una hipoteca por debajo de un cierto umbral, ha causado numerosos problemas a los consumidores, quienes se han visto obligados a pagar más de lo que les corresponde. En este artículo, abordaremos la reciente solicitud de ejecución de sentencia que declara la nulidad de la cláusula suelo, así como la restitución de los importes abonados y la nulidad de los gastos hipotecarios.

¿Qué es la cláusula suelo?

La cláusula suelo es una estipulación que se incluye en algunas hipotecas, que establece un límite mínimo en el tipo de interés que se aplicará, independientemente de las variaciones del mercado. Esto significa que, aunque los tipos de interés de referencia bajen, el consumidor seguirá pagando un mínimo establecido. Debido a esto, muchas personas han reclamado la nulidad de estas cláusulas, argumentando que son abusivas y desproporcionadas.

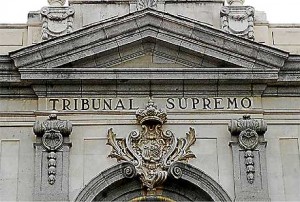

Historia y contexto legal

En el año 2013, el Tribunal Supremo español se pronunció sobre la cuestión de la cláusula suelo, declarando que estas cláusulas son nulas si no se han informado adecuadamente a los consumidores. Esta decisión marcó un precedente importante y abrió la puerta a numerosas reclamaciones por parte de los afectados. Desde entonces, miles de consumidores han solicitado la restitución de las cantidades abonadas de más debido a la aplicación de estas cláusulas.

La sentencia número 14220

La reciente solicitud de ejecución de sentencia que hemos mencionado se refiere a la sentencia número 14220, que declara la nulidad de la cláusula suelo y ordena la restitución de lo abonado. Esta sentencia es un claro ejemplo de cómo el sistema judicial español está respondiendo a las necesidades de los consumidores y buscando proteger sus derechos frente a prácticas abusivas de las entidades bancarias.

Restitución de lo abonado

La restitución de lo abonado implica que las entidades bancarias deben devolver a los consumidores las cantidades que han pagado de más debido a la aplicación de la cláusula suelo. Esto no solo incluye los intereses, sino también otros gastos que se hayan derivado de esta práctica abusiva. La sentencia establece que los afectados tienen derecho a recibir una compensación justa, lo que supone un alivio importante para muchas familias que han sufrido económicamente por esta situación.

Nulidad de gastos hipotecarios

Además de la nulidad de la cláusula suelo, la sentencia también aborda la nulidad de ciertos gastos hipotecarios que han sido considerados abusivos. Entre estos gastos se encuentran los gastos de notaría, registro, y otros costes asociados a la formalización de la hipoteca. La declaración de nulidad de estos gastos es un paso significativo hacia la equidad en las relaciones entre los consumidores y las entidades bancarias.

Impacto en los consumidores

El impacto de la nulidad de la cláusula suelo y la restitución de lo abonado es considerable. Muchos consumidores han visto cómo sus situaciones financieras mejoran drásticamente tras recibir las devoluciones de las cantidades pagadas de más. Esto no solo les proporciona un alivio económico inmediato, sino que también les permite planificar mejor su futuro financiero.

El camino hacia la justicia

Sin embargo, la lucha por la nulidad de la cláusula suelo no ha sido fácil. Muchos consumidores han tenido que enfrentarse a un sistema bancario que en ocasiones ha mostrado resistencia a cumplir con las sentencias. La necesidad de un seguimiento judicial y la posibilidad de enfrentarse a recursos y apelaciones pueden ser desalentadoras. Por eso, es fundamental que los afectados busquen asesoramiento legal adecuado para garantizar que sus derechos sean defendidos.

Consejos para los afectados

Si consideras que has sido afectado por la cláusula suelo, aquí te dejamos algunos consejos:

- Revisa tu contrato hipotecario para identificar si existe una cláusula suelo.

- Recopila toda la documentación necesaria, incluyendo recibos y movimientos bancarios.

- Consulta con un abogado especializado en derecho hipotecario que te pueda guiar en el proceso de reclamación.

- Infórmate sobre tus derechos y las sentencias recientes que pueden respaldar tu reclamación.

Conclusión

La solicitud de ejecución de la sentencia que declara la nulidad de la cláusula suelo y la restitución de lo abonado es un avance significativo en la protección de los derechos de los consumidores en España. A medida que más personas se informan sobre sus derechos y toman acción, es probable que veamos un cambio en la forma en que las entidades bancarias operan y en la relación con sus clientes. La justicia no solo debe ser un concepto, sino una realidad accesible para todos.