El semáforo de riesgo es un método que determina el riesgo de los productos financieros. Su función es la de advertir a los consumidores, acerca del riesgo de un producto financiero, no solo en cuanto a su liquidez, sino también en cuanto a su complejidad.

Actualmente, todos los bancos en España deben indicar en sus productos financieros, el nivel de riesgo que representan, ya que es un requisito obligatorio establecido por el Ministerio de Economía.

¿Qué es el semáforo de riesgo?

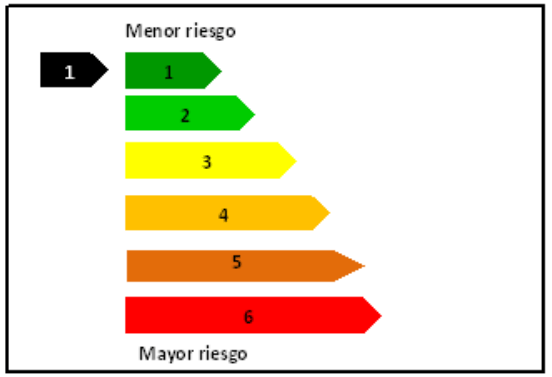

El semáforo de riesgo es básicamente, un indicador de riesgo que clasifica los productos financieros en 6 distintos niveles de riesgo. Cada nivel de riesgo se representa de forma gráfica mediante un indicador número dependiendo del nivel al que pertenezca.

En la zona del numerador, el número hace referencia al nivel del producto financiero. Por su parte, el número que aparece en el denominador, representa el máximo nivel de riesgo de dicho producto financiero.

En consecuencia, un producto financiero clasificado 1/6, indica menor riesgo, en tanto que un producto financiero clasificado 6/6, indica un riesgo más alto. Este último también le dice al cliente que no es un producto financiero sencillo, y que puede ser muy complicado de comprender.

¿Qué significa cada nivel en el semáforo de riesgo?

Es importante saber que los diferentes niveles de riesgo se diferencian en base a un rango de colores que van desde el color verde al rojo.

- Nivel 1/6. Corresponde a los depósitos y planes de previsión asegurados.

- Nivel 2/6. Incluye a los instrumentos, donde se comprometen a devolver el 100%.,

- Nivel 3/6. El compromiso de devolver el 100% en 3 a 5 años.

- Nivel 4/6. En este caso, el compromiso de devolver el 100% en 5 a 10 años.

- Nivel 5/6. Corresponde al compromiso de devolver el 100% a más de 10 años o el 90%.

- Nivel 6/6. Corresponde a las acciones, la renta fija, y las cédulas.

Advertencias en el semáforo de riesgo

El semáforo de riesgo también muestra advertencias sobre la complejidad de los productos que no son sencillos de entender por los clientes. Por ejemplo:

- Cuando aparece el compromiso de devolución del capital, indica que esto es solo a vencimiento, y que la venta anticipada puede ocasionar pérdidas.

- Además, la venta o cancelación anticipada no es posible, o de hacerlo se pueden presentar pérdidas.

- También puede aparecer la advertencia de que el capital garantizado únicamente es a vencimiento, y la movilización es el ejercicio del derecho de rescate, el cual involucra una penalización que conlleva pérdidas.

- Otra advertencia tiene que ver con el reembolso, el rescate, o la devolución anticipada de parte o todo el principal invertido, que están sujetos a comisiones y penalizaciones.

- Adicionalmente, el capital garantizado es únicamente a vencimiento y la movilización, también involucra pérdidas.

En definitiva, es importante conocer cómo funciona el semáforo en riesgo antes de contratar un producto financiero. Muchas veces las personas abren una cuenta de banco o cualquier otro producto, sin considerar los riesgos asociados.

Por lo tanto, antes de contratar cualquier producto financiero, es vital averiguar cuál es su nivel de riesgo.

El euribor en esta fecha alcanza el valor medio mensual de -0,498%. Estamos todavía a dia 16, por lo que nos quedan todavía bastantes valores del euribor para saber como cerrará el euribor en diciembre.

El euribor en esta fecha alcanza el valor medio mensual de -0,498%. Estamos todavía a dia 16, por lo que nos quedan todavía bastantes valores del euribor para saber como cerrará el euribor en diciembre.

Los datos del euribor de noviembre situan su media en -0,481%. Este valor medio es el considerado valor mensual del euribor, y es este valor, el índice que se toma de referencia para la mayoría de hipotecas en España.

Los datos del euribor de noviembre situan su media en -0,481%. Este valor medio es el considerado valor mensual del euribor, y es este valor, el índice que se toma de referencia para la mayoría de hipotecas en España.