Que sí, que yo entiendo que la mitad de le economía se basa en las expectativas, y que convencer a la gente de que la cosa va mejor es el primer paso para que la economía se mueva un poco, tanto por el lado de la oferta como el de la demanda.

Mientras el sentimiento general sea que pintan bastos, los que tienen algo para invertir no lo harán, esperando un momento mejor, y los que todavía tienen algo de dinero para gastar preferirán esperar a más adelante, ya sea para conseguir mejores precios o por la precaución del vete a saber.

Lo entiendo y es la base teórica de la deflación: el aplazamiento de las decisiones de inversión y consumo. El aplazamiento conduce a la paralización, eso al desempleo, y de ahí a la espiral destructiva de la economía. Todo muy clásico y ortodoxo, vaya.

Por lo tanto, desconfiar de la recuperación puede ser una idea insolidaria, antipatriótica y antisocial, Pero, puñetas, seamos serios:

-Estamos con el tipo de interés cercano al 0% y el interbancario en cifras negativas. Si la economía se recupera, ¿cómo es que los bancos emisores están metiendo doping monetario en vena de ese modo?

-La deflación es mayor problema que la inflación. El mandato del BCE es controlar la inflación, pero ahora pelea con el problema contrario.

-Hemos metido putas y drogas en el PIB y aún así no crece. El PIB, medios por medios indirectos, es muy inferior al oficial, y eso hace desconfiar, y mucho, de todo lo que cuenten después.

-Dicen que hay crecimiento de la economía pero no del nivel de precios.

-La población que trabaja baja en 600.000 personas. No sabemos si se han muerto, se han jubilado o han emigrado. Pero el hecho es el que es.

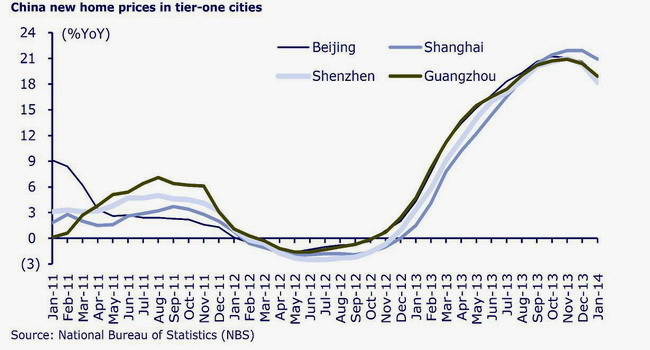

-El precio de la vivienda, que es el principal activo de capital y ahorro, sigue cuesta abajo. Y de momento sólo se habla de buenas noticias cuando se menciona el atenuamiento de su caída, que no es lo mismo que su recuperación.

-El endeudamiento del sector público crece a un ritmo anual cercano a los ochenta mil millones de euros.

Si estos datos los extrapolásemos a un hospital, con el enfermo en la UVI, ningún médico medio sensato diría a la familia del enfermo que lo más probable es que llegue a las rondas clasificatorias del próximo Decathlon olímpico.

Y Rajoy es lo que nos dice. Nos cuenta, sacando pecho, que de estos datos del paro era de los que quería informar hace tiempo. Lo malo es que ya estamos en un momento en que los datos del paro carecen del valor social y político que tenían en otros momentos.

La gente ha dejado de escuchar lo que escuchaba y ya ni eso sirve, realmente, para creer en la recuperación. Ahora toca pagar la hipoteca, apretar los dientes y callar.

O rezar, quien aún crea en algo.