Los habitantes de Extremadura y Las Canarias son los menos beneficiados por el índice de referencia del Euribor del mes de junio. Esto se debe a que todos aquellos que tengan que revisar sus hipotecas bajo este índice de referencia, la rebaja media de sus préstamos hipotecarios no representará ningún tipo de beneficio, pues apenas si alcanzará el euro al mes.

Donde contratar las hipotecas baratas del mercado actual

Para aquellos que contrataron un préstamo hipotecario hace un año en Extremadura, la cual estaba vinculada a la evolución del Euribor durante un año, que como sabemos este es el indicador que más se utiliza en España, el ahorro medio sera de únicamente 11.85€ al año, sin embargo esta cifra en Canarias se incrementa hasta los 12.40€.

Sucede todo lo contrario con los residentes de la ciudad de Madrid, ya que aquellas personas que vivan en esta cuidad y que actualicen sus préstamos hipotecarios con referencia al Euribor del mes de junio, serán nuevamente los que obtengan un mayor beneficio como consecuencia de la variación de este indice. En este caso tendrán un ahorro medio por año de alrededor de 30€, lo cual se debe al mayor importe de los préstamos hipotecarios.

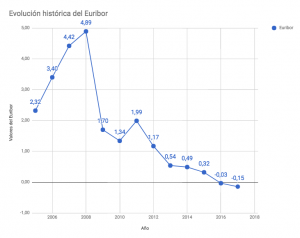

Es importante mencionar que el Euribor a un año tuvo un cierre del -0.188% al mes de junio pasado, lo que representa su octavo con una tendencia negativa de forma consecutiva, desde el mes de febrero de 2016, cuando experimentó por primera vez un descenso por debajo de cero. Pero de acuerdo con un informe del Banco de España, a pesar de la tasa negativa del Euribor, este índice indicador ha experimentado un ligero repunte con respecto al -0.188% que se registró en el mes de abril. Esto se traduce en que ha sumado su cuarto avance por mes de forma consecutiva.

No obstante todo lo anterior, el Euribor ha perdido 0.032% en el último año, considerando que en el mes de junio de 2017, el Euribor concluyó en un -0.149%, lo cual origina que la cuota de los préstamos hipotecarios que se revisa en la actualidad, experimente una reducción, aunque eso si, en menor medida comparada con otras ocasiones anteriores.

También es importante destacar que de acuerdo con los datos del Instituto Nacional de Estadística, el importe medio de un préstamo hipotecario para la adquisición de una vivienda en España se ubicaba en los 116.629€ en junio de este mismo año. Esto significa que al aplicar el más reciente dato del Euribor, más un diferencial de un punto porcentual, la cuota por mes resultante para un préstamo hipotecario por esa cantidad a un plazo de devolución de 25 años es de 430.05€.

Cabe mencionar que un año antes, la cuota mensual era de 431.72€, lo que significa que la disminución que se aplica ahora es de 1.67€ mensuales o en su caso 20.04€ por año. Ahora bien, esta cantidad puede variar en base a la comunidad autónoma de que se trate, puesto que el importe medio de un préstamo hipotecario se encuentra entre los 68.964€, en Extremadura, a los 170.483€ en la ciudad de Madrid.

Por lo tanto, los préstamos hipotecarios en Madrid son los más beneficiados por la tasa de Euribor del mes de junio.