Que dice que puede

Las recientes elecciones europeas han supuesto un pequeño terremoto en el escenario político español. Digo terremoto porque los grandes partidos han perdido del orden de cinco millones de votos y el sufragio se ha fragmentado hasta el punto de que España enviará al parlamento europeo representantes de hasta diez formaciones políticas. Y digo pequeño porque, contra viento y marea, contra todo lo esperado, ha vuelto a ganar el Partido Popular, y ha ganado unas elecciones en las que todo el mundo vota un poco al voleo, por aquello de que el parlamento europeo hace como que decide cosas, pero los que verdaderamente cortan el bacalao son los gobiernos nacionales.

Y dentro de este terremoto, lo más comentado está siendo la irrupción de Podemos, una formación radical de izquierdas que en sólo cuatro meses ha conseguido reunir en torno a su programa, o la figura de su líder, más de un millón de votos.

En el programa de esta formación, la vivienda y la hipoteca desempeñan un papel preponderante, así que vamos a ver qué es lo que propone este nuevo partido sobre el tema que ocupa a este blog, aunque sólo sea para ver de dónde vienen lso vientos y qué es lo que ha apoyado un millón y pico de personas.

-1-Recuperación del impuesto de patrimonio, con un mínimo exento para la vivienda familiar en función de la renta y sin exenciones para segundas viviendas.

Yo siempre he creído que el impuesto sobre el Patrimonio es doble tributación, pero vale. Parece razonable tal y como se plantea.

-2-Establecimiento de garantías reforzadas a nivel europeo para garantizar la protección efectiva del derecho a la salud, la educación, la vivienda, la jubilación, etc…

Sobre esto, ya escribí un artículo hace tiempo, así que permitidme que cite a los clásicos y tal.

-3-Adopción de un plan europeo de vivienda basado en la creación de un parque de viviendas públicas y de alquiler social, con incorporación de las viviendas vacías al parque público, gravando con impuestos los inmuebles vacíos no ofrecidos en alquiler social.

Opino que habría que hacer otro tant0 con los novios y novias infrautilizados, porque hay mucha gente necesitada de abrazos, por decirlo finamente. Pero vale.

-4- Acceso preferente al alquiler social para todos los ciudadanos sin techo y en situación de exclusión social, los jóvenes que abandonan el hogar paterno, madres solteras, mujeres maltratadas y otros colectivos con especial necesidad.

Cuando las desgracias otorgan derechos, todo el mundo se busca una desgracia. Y si no la encuentra, la crea. Pero en principio, lo reconozco, suena bien.

-5- fomento del alquiler frente a la adquisición en propiedad, otorgando subsidios familiares de vivienda en función de la renta.

Salvo por lo de los subsidios, que todos sabemos en qué acaban, lo aplaudo sin reservas.

-6- Consideración del suministro de luz, agua y calefacción como un derecho básico inalienable, que debe ser garantizado por parte de empresas públicas.

Creo que aquí empieza el festival de piruletas.

-7- Actualización de los padrones y registros de la propiedad vinculados a los servicios de agua, gas y electricidad para conocer el uso de las viviendas y para crear un registro de viviendas desocupadas.

Insisto en lo del padrón, también, para novios y novias con poco uso, extendiéndolo progresivamente a cónyuges.

-8-plan de rehabilitación energética de edificios y de viviendas con objetivos anuales que permita un ahorro estimado para el sector del 50% de su consumo energético respecto al nivel de 2009, sin que todo ello suponga incremento de los precios de alquiler.

¿Un 50% de ahorro energético y sin incrementos de precios? Dios los oiga, y tal…

-9-Limitación de las actuaciones administrativas o judiciales a la devolución del uso al legítimo propietario en caso de que dicho inmueble resulte necesario para el uso o sostenimiento de su unidad familiar.

Esta medida viene a decir que si alguien tiene que quedarse en la calle es el hijo del propietario. Todos los demás tienen algún derecho sobre esa vivienda.

-10- Reorientación de instituciones como el frob y la sareb para convertirlos en instrumentos dedicados a la recuperación de las ayudas públicas concedidas a la banca.

Mi aplauso sin reservas.

-11- Moratoria de la deuda hipotecaria sobre primeras viviendas de las familias con dificultades para afrontar el pago de los préstamos, y cancelación inmediata de la misma en los casos en que haya prácticas fraudulentas o con probada mala fe por parte de las entidades financieras.

Si se define bien lo que es eso de una dificultad para pagar, no lo veo mal, aunque los que más lo van a celebrar son los que trabajan en negro, porque además de no pagar impuestos tampoco pagan la hipoteca.

-12- la reestructuración de la deuda incluirá la corrección de su valor en función de la corrección del precio de la vivienda hipotecada (en especial en caso de pérdida de su valor), y las letras no superarán el 30% de los ingresos familiares, garantizando un nivel de vida digno.

Est0 es una versión progre de la ley del embudo, porque cuando la vivienda subía y la vendíamos, estábamos todos contentos. Pero si baja, que se joda el banco. A veces somos la leche…

-13- Establecimiento de mecanismos de condonación de la deuda para paliar la situación de emergencia habitacional.

Eufemismo por no pagar, y tal. La razón ya se irá encontrando.

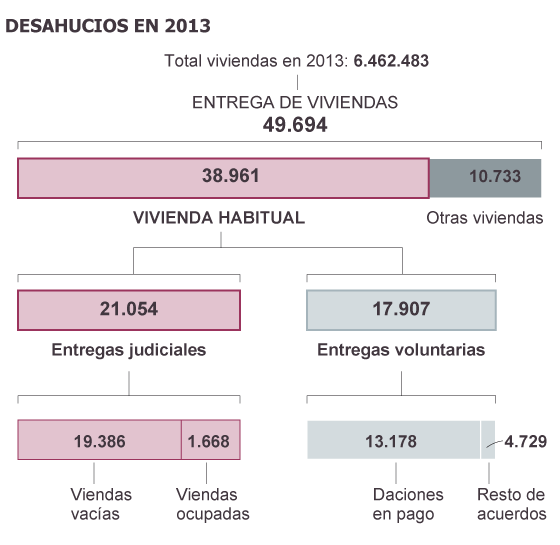

-14-Paralización inmediata de todos los desahucios de primeras viviendas y de locales de pequeños empresarios

-15- Despenalización de la ocupación por parte de familias o personas en situación de vulnerabilidad o sin techo de viviendas vacías pertenecientes a bancos y cajas intervenidos o rescatados, o de viviendas vacías durante más de un año de inmobiliarias y promotoras.

Esta es como la ley de la patada en la puerta de Corcuera, pero del otro lado. Creo yo.

En resumen, como veis, el tema de la vivienda y la hipoteca sigue ocupando el centro del debate político en España. En este caso, da la impresión de que hay gente por ahí que espera que venga el rey de los elfos a pagar la cuenta, pero no cabe duda de que es bueno que haya quien se preocupe del asunto, más allá del fatalismo y la resignación.