Y parece que sus palabras nos pillan en mal momento...

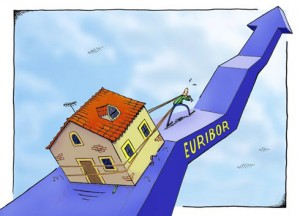

Los que lleváis algún tiempo leyendo este blog, sabéis que para nosotros no es una sorpresa: el Presidente del Banco Central Europeo ha declarado que dadas las actuales tensiones inflacionistas no hay que descartar una subida de los tipos de interés a corto plazo.

O sea, y resumiendo: que en vez de esperar a septiembre para subir los tipos, es muy posible que veamos esa subida en el mes de abril.

Cada cual tiene su hipoteca y cada hipoteca su herida (vengo poético), pero por término medio, cada medio punto que suban los tipos de interés nos va a costar 60 € más nuestra hipoteca.

Sobre las consecuencia de esta previsible subida de tipos iré hablando en otros artículos, pero por lo pronto, además de lo que nos va a doler, dadas las circunstancias y las presentes estrecheces, tenemos que tener en cuenta que ese dinero, esos 60 €, desaparece de la renta disponible de los ciudadanos y por tanto desaparece de la calle, porque dejar de ir al consumo, al comercio y a cualquier actividad.

¿La consecuencia? Más paro, por supuesto. Pero para eso no hace falta ser economista.

Más paro y posiblemente más morosidad, lo que seguramente acabe deponer al borde del abismo a los bancos españoles, que tienen que refinanciar su deuda con las entidades financiera foráneas. Pero de eso, como digo, ya iré hablando. Por ahora, basta la noticia o notición: que en abril nos suben los tipos casi con total seguridad.

Que cada cual vaya echando un ojo a cuándo le revisan la hipoteca.