En un negocio, y casi me atrevería decir que en la vida toda, la variable geográfica es determinante y constituye la decisión más importante que debe tomar cualquier gestor o cualquier persona. Y en el tema de la vivienda y la hipoteca no podía ser de otra manera.

Cuando leemos datos sobre la evolución de los precios y la vivienda, e incluso cuando hablamos de la necesidad de que todo el mundo tenga derecho a un techo bajo el que cobijarse, al final nos estrellamos siempre con lo mismo: localización.

Los datos que se nos ofrecen suelen ser medias de distintos tipos de pisos, de distintos tamaños y de distintas localizaciones, pero nunca se nos habla ni de varianzas ni de desviaciones típicas, que creo que es donde están realmente los riesgos y también las oportunidades.

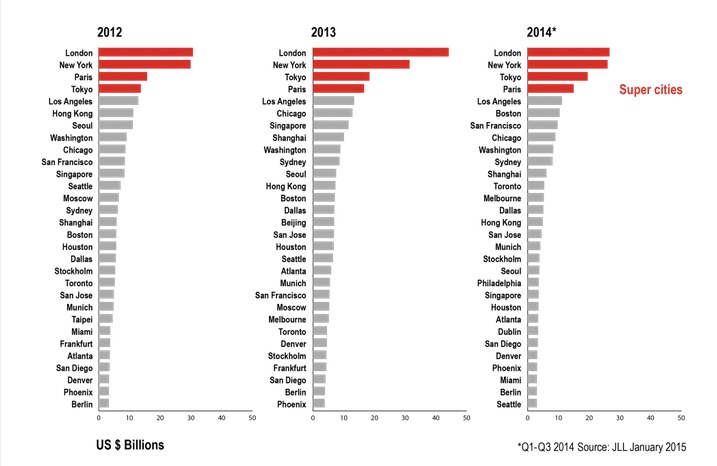

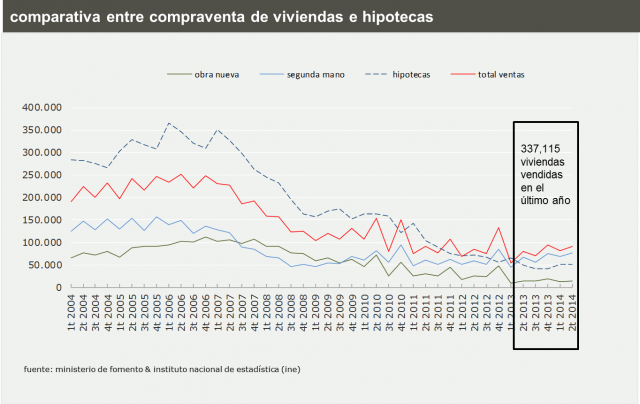

En los próximos años, puede que en España se recuperen los precios de la vivienda en algunos lugares mientras que en otros siguen cayendo. La distinta distribución de valores y expectativas y la muy dispar percepción frente al futuro de unas zonas y otras es lo que marca la diferencia.

En las grandes ciudades, especialmente aquellas con más demanda, es muy posible que los precios dejen de caer o incluso que se recuperen en breve, pero en las ciudades envejecidas, en aquellas en que cada anciano que fallece se convierte en una vivienda puesta a la venta por los herederos (que viven en otro lado)( la vivienda no sólo no puede recuperarse a corto plazo sino que es muy posible que no se recupere nunca, porque el ritmo de pérdida de población es muy superior al ritmo de amortización del ladrillo.

Por eso, a la hora de meterse en una hipoteca, no sólo importan las condiciones del préstamo y la valoración de la casa, sino también la evolución de la zona en que se encuentra, la edad de su población, las oportunidades que ofrezca a los jóvebes y, en general, las expectativas a medio plazo. Treinta años es mucho tiempo.

En España, en conclusión, no faltan viviendas, ni tampoco viviendas asequibles. Lo que faltan son viviendas en los lugares donde a la gente le gustaría vivir y sobran muchas, muchísimas casas en los lugares que la gente considera más duros o menos deseables. Por eso se pueden seguir comprando magníficas construcciones por cuatro duros en algunos pueblos del interior y por eso sigue costando miles de euros el metro cuadrado en los centros de las capitales.

Y habría que ver lo que dicen los que piden viviendas sociales para todos si se las ofrecieran en los montes de Riaño.

Habría que verlo..