Los comuneros

De vez en cuando hay que abrir la mente y dar en todos esos temas que dejamos aquí de lado, en parte proque la temática de nuestro blog es muy concreta y en parte por no meternos en camisas de once varas. Pero como la cosa se va poniendo caliente, puede ser interesante:

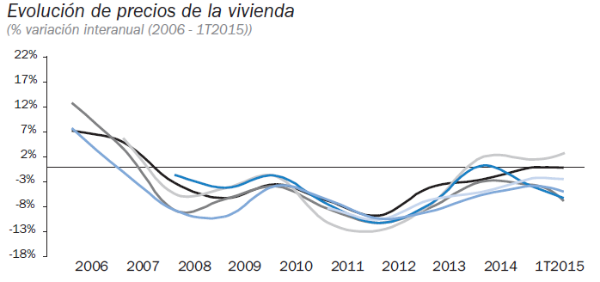

-Recesión: creo que está ya bastante claro que vivimos una crisis de demanda. Sin duda, sus raíces son energéticas, como bien dicen los amigos del Peak oil, o la americana Gail Tverberg, pero no hay duda de que es una crisis de demanda. Si llegados a este punto no se puede salir de los estímulos monetarios, porque sólo mencionarlo las bolsas y otros mercados como el de las hipotecas amenazan con el desplome (imaginaos lo que supondría una subida fuerte de los tipos de interés), la gran pregunta es saber a dónde se puede llegar con el dinero inventado.

Muchos hablan y hablamos de los límites de la deuda, pero lo objetivo es que nadie conoce ese límite. ¿Qué es lo que impide seguir creando dinero de la nada, si ni siquiera produce inflación? Muchas cosas en teoría, pero en la práctica no parece que haya quien sepa detener el proceso. La FED americana ha mantenido los tipos al 0% y Draghi ya habla de ampliar el QE europeo… Nadie va a dar el primer paso, y aún así, estamos en deflación. ¿Qué pasa cuando se crea dinero a espuertas y no aparece la inflación?

Feo asunto…

-Materias primas: El carbón y otros mercados de materias primas, incluido el del petróleo, están de capa caída precisamente por la crisis de demanda. Si se vendiese todo lo que se produce, se quemaría carbón o vírgenes sildavas sin importar las consecuencias. Pero como no es así, cierran las explotaciones. No se trata de un problema de capacidad, o de que se esté acabando este o aquel recurso, sino de mercado.

Los países que dependen de exportar materias primas, pues se irán al carajo, como siempre sucedió. Los que somos de pueblo sabemos muy bien lo que pasa con el sector primario cuando tus compradores desaparecen o los precios son demasiado bajos. Como aquí nadie habla del problema de la leche, o de las patatas, o del cereal, estoy por hacerlo yo un día. Pero la cuestión no difiere: precios demasiado bajos es igual a destrucción de la estructura productiva. Cuando bajaron las patatas nadie ayudó a mis paisanos, porque eran paletos y tenían que jorobarse. Pues ahora bajan los salarios y en el pueblo les esperamos con los brazos abiertos..

Volkswagen: Como ya me conocéis, no me corto: ¿creéis que si Alemania tuviese tres divisiones panzer en Irak o Afganistán ayudando a los americanos habría salido esto a la luz? Yo creo que no. Alemania está pagando el precio de la crucial estupidez cometida al pretender ser una superpotencia económica mientras mantenía un perfil bajo a nivel político y militar. Si quieren hacerse ricos mientras el orden y el sistema lo mantienen en pie otros, que disfruten de lo elegido…

No tardarán en enterarse de lo caro que sale el pacifismo… Y los japoneses detrás…

Refugiados y crisis humanitarias: la gente huye siempre en busca de una vida mejor. Es lo normal y es lo natural. Mientras sigan encontrando una vida mejor aquí, lo harán. Cuando ya no la encuentren, dejarán de venir. De puro obvio, es casi ridículo. Y basta a buen entendedor.

Siria: Nadie puede saber en qué va a parar aquello, pero yo apuesto por una victoria militar aplastante sobre el terreno de los rusos. Como dijo alguien muy malvado hace poco, los yihadistas huyen de los rusos porque son mercenarios que ahora ya no pueden llamar a su patrón para que deje de bombardear. Además, aunque carezcan de la potencia de fuego de los americanos, los rusos sí saben cómo se gana una guerra y parecen dispuestos a meter el miedo en el cuerpo a más de cuatro. Sus bombas no son inteligentes, pero más te vale largarte cuando aparecen. Pero insisto en que nadie sabe en qué parará eso…

Clima: Pues sí, un panorama peligroso. Mucho. Veremos en qué para el fenómeno de El Niño en los próximos meses, pero puede ser duro… Quizás vuele pro ahí el cisne negro que tememos.

Grecia: un tipo se presenta con un programa, lo votan, hace un referéndum para rechazar un acuerdo, gana el rechazo a ese acuerdo, el tipo firma el acuerdo de todos modos y acto seguido gana de nuevo las elecciones. Yo creo que les va la marcha…

Aún así, mi análisis es claro: no va a cumplir nada, habrás otras elecciones, y ya se verá. Estadio terminal de “dar una patada al bote”

Cataluña: Mayoría absoluta con 68 escaños. Dos partidos que tenían 71 escaños por separado, pero operaban en común, deciden que 71 no es suficiente paras decidir nada. Se juntan. Convocan elecciones y unidos sacan 62. Éxito del carajo… sobre todo para la parte del partido que es liberal conservadora y se ve ahora rogando apoyos a los leninistas…

A lo mejor si los griegos eligen al presidente de la Generalitat y los catalanes eligen al presidente griego, arreglan la cosa. O por lo menos acaban con la existencias de palomitas, que todo ayuda…