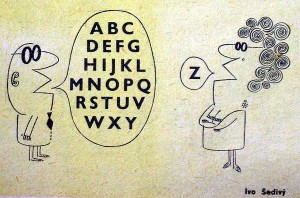

Es importante saber quién tiene la última palabra

Hoy me voy a poner teórico, que es una cosa que a algunos les espanta, así que vayan por anticipado mis disculpas:

Cuando uno pide un préstamo es porque necesita dinero en el momento presente y piensa pagarlo con los remanentes o ingresos futuros, que son los beneficios del trabajo o de otras actividades económicas. Hasta ahí, supongo, todo el mundo de acuerdo.

Por tanto, cuando se busca a alguien que nos preste dinero, lo que s ele está diciendo es que nos deje una cierta cantidad a cambio de parte de los beneficios que pensamos obtener en el negocio. En el caso de un piso, le damos un beneficio directo, que se llama interés, porque el banco no nos conoce y pone el capital para que nosotros podamos embarcarnos en la aventura económica de ser propietarios en vez de inquilinos.

La cuestión que casi nadie mira es que el banco, que tiene derecho a cobrar antes que nadie y que puede exigir que se venda nuestra casa para comprar lo suyo, no tiene participación alguna en los beneficios adicionales del negocio. Ahora todo el mundo llora porque el banco pone condiciones abusivas y embarga los pisos, ¿pero quién se quejó cuando compró, con hipoteca, por cien mil euros y vendió diez años después por ciento cincuenta mil?

El banco obtiene sus derechos preferentes a cambio de renuncias a los posibles beneficios, que son TODOS para el que recibe el préstamo. El banco, por tanto, no e s un socio que se quede con la mitad de las pérdidas o la mitad de los beneficios. Es un socio que no admite pérdidas, pero que no participa en los beneficios. Para que el contrato fuese de otro modo, habría que dar a los bancos participación´ en lo que se gane vendiendo el piso en caso de que haya beneficios, y eso todos sabemos que no es así.

Siendo, por tanto, las posibles ganancias para el comprador del piso, las posibles pérdidas deben ser también para él, o el negocio quedará desequilibrado.

Las hipotecas son a treinta años. Los que compraron un piso entre 1985 y 2000 han ganado una pasta gansa, y no van a repartirlo con su banco. Los que compraron después, no pueden pedir , pro tanto, que el banco comparta sus pérdidas.

Así son las cosas, me temo.