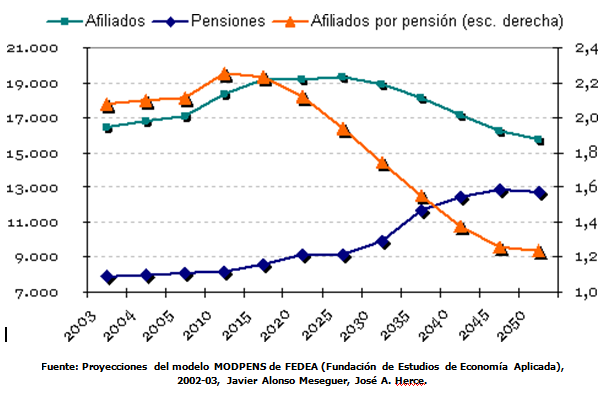

Hay un tema del que nadie quiere hablar, porque la solución es siempre mala. Se trata de la evolución demográfica y de empleo que determina la viabilidad del sistema de pensiones. Por eso hoy la gráfica ocupa toda la parte superior, con la pretensión de que se observe lo bastante bien para que nos demos cuenta de cómo pinta la cosa.

Como nuestro sistema no es de capitalización (cobras lo que pagaste) sino de reparto (cobras lo que otros pagan), el desfase temporal entre los derechos que se generan y el dinero que hay en la caja no se puede corregir fácilmente. Para ello se contaba siempre con la inflación, pero como la inflación ha desaparecido y los salarios son cada vez menores, el desajuste está servido.

La cuestión es que cada nuevo Expediente de Regulación de Empleo, cada nueva automatización de la producción, reducen el número de trabajadores que cotizan, pero no reducen el número de personas que se jubilan y esperan cobrar una pensión. De igual modo, cada vez que baja un salario para competir con los asiáticos o simplemente para mantener una actividad en marcha, se reduce también la cotización del trabajador, peor no la pensión del que trabajó hace unos años.

Así estamos ante la terrible paradoja de que a día de hoy las pensiones son a veces superiores a los salarios, y no es extraño ver que un jubilado cobra mil o mil cien euros mientras el trabajador en activo no encuentra empleo con un salario mayor de ochocientos o novecientos euros.

¿Es normal que las pensiones sean superiores a los salarios? En absoluto, y menos con una ratio como la actual, que no llega a dos trabajadores en activo por cada jubilado.

Además, el trabajador en activo, por razones de edad, tiene que mantener una familia y pagar una hipoteca, mientras que le jubilado no tiene ya hijos a su cargo (aunque a veces sea el sostén de la familia, nadie lo niega) y acabó de pagar la vivienda hace muchísimos años.

De este modo, nos encontramos con que el trabajador pagar por un lado la pensión al jubilado y por otro a menudo le paga también el alquiler de su vivienda, pues son los mayores los principales caseros de este país, trasladando toda la renta disponible desde los jóvenes, que no pueden consumir, a los viejos, que no desean en absoluto consumir. Esta es una de las claves de que no circule un duro: que no hay dinero, y el poco que hay lo tienen los viejos.

¿Qué se puede hacer ante una situación así? Pues no hay buena solución. A menudo escucho la tontería de que hay que pagar mejores salarios y mejores pensiones. Por supuesto que sí: y tener todos mejor salud, dormir con la que nos gusta, y vivir hasta los cien años. ¿Pero qué es lo que cabe dentro de lo posible?

A mi juicio, y arriesgándome a que me llaméis insensible, creo que hay que corregir poco a poco el desequilibrio por ambos lados: subir poco a poco los salarios y bajar poco a poco las pensiones, aunque sólo sea para que el edificio entero no se hunda a medida que avancemos en la gráfica de arriba hacia situaciones en que por cada pensionista haya sólo un trabajador.

Una gráfica, por cierto, que es tremendamente optimista, porque da por hecho que el número de afiliados crecerá en los próximos años, corrigiendo el desempleo, y eso es algo que nadie tiene del todo claro.

Miradla bien.